ASIC市佔版圖恐有上限 NVIDIA「五大戰略」阻絕反抗

Google、AWS、Meta與微軟(Microsoft)等全球雲端服務(CSP)大廠持續採購NVIDIA AI GPU的同時,也積極加速自研特用晶片(ASIC)研發與量能,力圖降低NVIDIA影響力。不過供應鏈業者也坦言,觀察NVIDIA策略,仍有五大面向,足以鞏固現行AI霸主地位。

近期市場熱議,Google TPU已獲更多客戶訂單,2026年起成長動能可期,與其合作的博通(Broadcom)、聯發科受惠,ASIC業者將侵蝕NVIDIA版圖。供應鏈業者表示,AI GPU與ASIC成本價格差距相當大,兩者設計與應用場景不同,「是互補而非取代」,代表兩種不同的運算架構思維。

業者也說明,產業界目前大多也開始導入「GPU負責訓練、ASIC執行推理」的混合模式,也因此,CSP大廠加速自研ASIC,希望能削弱NVIDIA主導權、降低成本。

儘管如此,ASIC雖在特定場景可提升效能與能效,但最大限制是缺乏彈性,一旦演算法或應用需求改變,整體設計即報廢,導致風險極高,未來ASIC能取得1~2成市佔率,已屬極大成功。對CSP業者而言,ASIC與NVIDIA AI GPU的採用比例,也估計「4比6」已到頂,NVIDIA在整體AI晶片領域,估計仍佔有多數利潤。

供應鏈業者也表示,由於價差較明顯,所以ASIC跟AI GPU之間,若以出貨量比較成長率高低,意義不大。

不過,可由台積電最新CoWoS產能分配顯見,NVIDIA仍佔有過半產能,同時已首度與蘋果(Apple)並列台積電第一大客戶,NVIDIA的AI GPU量能規模,仍相當可觀。

與此同時,NVIDIA也設下多重防線,希望藉由技術優勢、商業策略與資本規模拉大門檻,防止競爭者快速追趕,可以進一步再從「五大戰略」方向分析。

迭代更新 惟快不破

供應鏈業者表示,NVIDIA面對ASIC反抗軍挑戰,已提前展開部署,首先是NVIDIA產品迭代速度已形成高競爭障礙門檻。

AI晶片為NVIDIA每年帶來數百億美元利潤,挑戰者不斷湧現,NVIDIA也全面改變產品藍圖,產品周期大改為「每年」都會設計一代全新的AI晶片,保持一年一次的更新步調。

如從B200迅速轉向B300,VR200也正在進行測試,預計2026年第3季開始生產,此不僅迫使供應鏈加速生產,也讓競爭對手無法輕易跟進,「快速換代」策略,讓NVIDIA能持續維持市場領先。

NVLink Fusion、拉攏英特爾、投資OpenAI 結盟戰略更力拱「美國優先」

再來則是發布「NVLink Fusion」策略,接著與英特爾(Intel)合作,將NVLink拓展至x86 CPU,近期還重金投資OpenAI,傾力形成「AI永動機」閉鎖循環,將雙方關係深度綁定。

以上的三方結盟,再加上最重要的,支援「美國優先」大方向。

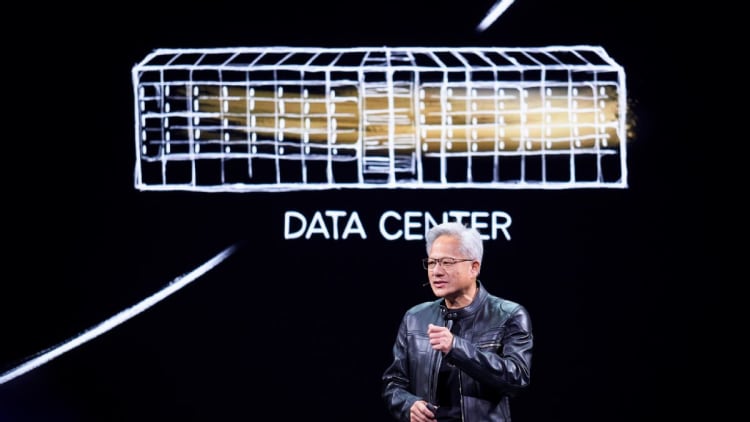

NVIDIA原本承受美國總統川普施壓的巨大危機,然而,執行長黃仁勳以高智慧情商化解,即將登場的GTC DC,除了展示NVIDIA的AI實力,不外乎被解讀為向川普政府釋出「心連心」善意,認同其上任以來的AI政策法令,全力助攻「美國優先」。

AI瓶頸恐非「算力不足」 而是「電力不足」

值得注意的是,無論GPU與ASIC陣營如何競合,可以確定的是,AI應用正全面起飛,但仍不時傳來泡沫聲浪,主係CSP大廠砸下鉅額資本支出,但似與實際獲利脫節。

部分供應鏈業者分析,AI發展最大阻力,應是驅動一切所需的龐大電力需求,AI伺服器功耗遠高於傳統伺服器,1台搭載8顆GPU的AI機櫃耗電量恐超過10kW,一座超大型資料中心整體負載,動輒達數百MW,甚至逼近核電廠等級。

已可預見,全球多國在大力投入AI基礎建設後,將面臨「電力不足」問題,也就是說,AI發展關鍵不只是比拚晶片效能,核心限制從「算力不足」轉向「電力不足」,這可能成為整個AI產業鏈能否持續擴張的關鍵變數之一。

責任編輯:何致中